Il est probable que son contenu ne soit plus à jour.

Partager la publication "Quelle fiscalité du travail pour favoriser la croissance ?"

Le 6 août dernier, le conseil constitutionnel a rejeté la proposition par le gouvernement d’un nouvel allègement de cotisations salariales, mesure phare du « pacte de responsabilité » promu par le Président de la république. Il s’agissait, avec la précédente mise en place du Crédit Impôt Compétitivité Emploi (CICE) début 2013, de parachever un choc d’offre, de compétitivité, via la réduction de la fiscalité du travail. Ce rejet repose sur une question de droit, le projet gouvernemental induisant une inégalité de traitement entre des assurés relevant d’un même régime de sécurité sociale, puisque certains auraient bénéficié d’une couverture, sans verser de cotisations. Ce n’est pas tant ici la question juridique qui nous intéresse que les motifs et surtout les modalités choisies pour restaurer la compétitivité des entreprises françaises.

Objectif : renouer avec la croissance en baissant le coût du travail !

La finalité de l’exercice est on ne peut plus louable : il s’agit de réformer la fiscalité du travail pour remettre la France sur un sentier de croissance potentielle plus élevé et, pourquoi pas, espérer connaître à nouveau des chiffres comparables à ceux que connaissent actuellement les États-Unis, avec un taux de croissance de 4% en rythme annualisé pour la période d’avril à juin 2014.

Nous avions eu l’occasion de l’évoquer lors d’un précédent post de blog consacré aux effets macroéconomiques du salaire minimum[1], le coût du travail est un déterminant essentiel de l’emploi, cette causalité résultant notamment de son incidence sur la compétitivité. Comme le note un récent rapport de l’OCDE[2], la France a connu sur la période 2000-2013 une perte moyenne de parts de marché supérieure à 2% par an.

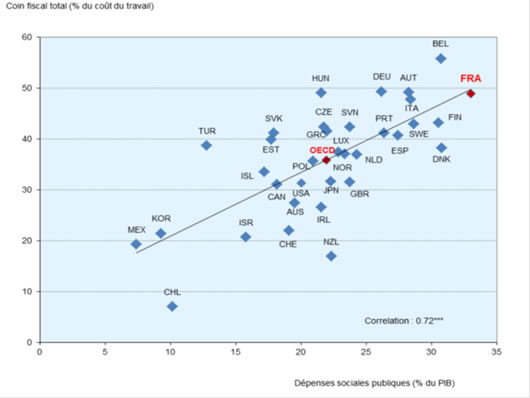

La fiscalité du travail est pour partie responsable de ce résultat, les coûts salariaux unitaires ayant progressé de plus de 25% sur cette même période, traduisant aujourd’hui la coexistence d’un salaire minimum relativement élevé, et d’un coin fiscal moyen égal à près de 50% du coût du travail,[3] contrepartie du haut niveau des dépenses sociales publiques en France (figure 1). On le sait, ceci s’inscrit dans un contexte où l’ensemble des prélèvements obligatoires (issus du travail ou du capital) sont élevés, puisqu’ils correspondent à 45% du PIB, environ 6 points supérieurs à l’Allemagne ou à la moyenne de la zone euro.

Une fiscalité du travail plus élevée pour les classes moyennes

Mais il est tout à fait intéressant de relever qu’au sein de ces prélèvements, le poids des cotisations sociales et taxes sur les salaires est particulièrement important pour les classes moyennes (figure 2) : alors que cette fiscalité du travail représente de l’ordre de 23% des plus faibles revenus, elle atteint un pic supérieur à 30% pour les revenus médians, et devient négligeable pour les 3% d’individus avec les plus hauts revenus, tirés principalement du rendement du capital.

![Figure 2 : les taux de prélèvements obligatoires en fonction du quantile de revenu et leur répartition selon le type de fiscalité[4] (rapport de l’Institut des Politiques Publiques, Mars 2012)](https://www.gereso.com/actualites/wp-content/uploads/2014/10/taux-de-prelevement-obligatoire-revenus-1.jpg)

Les récentes orientations gouvernementales ont largement pris acte de ce diagnostic général. Si on laisse de côté la complexité du dispositif, le CICE mis en œuvre début 2013, sorte de TVA sociale qui ne porte pas son nom, contribue à répondre à l’objectif visé : il allège le coût du travail en permettant une économie d’impôt équivalent 6% de la masse salariale, pour des salaires allant jusqu’à 2,5 SMIC, atteignant donc la cible des individus autours du revenu médian.[5] L’incidence sur les comptes publics de ce nouveau dispositif a été contrebalancée par un relèvement des taux de TVA. L’objectif affiché par le gouvernement – que les derniers chiffres à disposition mettent néanmoins en doute – est que le CICE représente 12 milliards d’euros d’allègements en 2014 et 20 milliards d’euros en 2015. Le pacte de responsabilité proposait d’y ajouter 10 milliards supplémentaires, en élargissant l’assiette des exonérations jusqu’à des niveaux de salaires équivalents 3,5 SMIC, par le biais d’une mesure qui vient donc d’être retoquée par le conseil constitutionnel.

La CSG, un levier de réduction des charges salariales ?

Le gouvernement doit dès lors revoir sa copie. La première piste évoquée est celle d’une nouvelle modification de l’impôt sur le revenu. Mais comme certains économistes le préconisent,[6] ceci devrait être plus généralement l’occasion de repenser notre système fiscal en laissant une place plus importante à la Contribution Sociale Généralisée (CSG).

La CSG pourrait notamment être utilisée comme un levier de réduction des charges salariales et patronales dans leur forme actuelle. Ceci présente un double intérêt : d’une part, l’assiette de prélèvements est deux fois plus large pour la CSG que pour la TVA (utilisée tout récemment pour compenser les effets budgétaires du CICE), puisqu’elle sollicite l’ensemble des revenus ; d’autre part, il est possible d’y introduire une dose de progressivité mettant relativement plus à contribution les hauts revenus qui, on l’a vu (figure 2), bénéficient de taux de prélèvement inférieurs à ceux supportés par les revenus moyens. Instaurer une CSG progressive, pour réduire le coût du travail et œuvrer à restaurer la compétitivité des entreprises françaises : une perspective qui, espérons-le, fera progressivement son chemin.

[1] https://www.gereso.com/actualites/2014/06/existe-t-il-un-smic-optimal/

[2] « France : redresser la compétitivité », Juillet 2014.

[3] Le coin fiscal rend des cotisations sociales effectives et des impôts sur les salaires compris.

[4] Lecture : P0-P10 renvoie aux individus appartenant au 1er décile de revenus ; P40-50 aux 10% individus dont les revenus sont juste en dessous du revenu médian ; pour P97, 97% des individus ont un revenu inférieur ; etc…

[5] Précisons que le salaire médian équivaut 1,6 SMIC.

[6] On pense en particulier aux experts intervenant au sein de l’Institut des Politiques Publiques.