Le système de retraite français fonctionne essentiellement en répartition, c’est-à-dire que les cotisations versées par les actifs au cours d’une année servent à payer les pensions des retraités de cette même année. À ce titre, il est fondé depuis 1945 sur un triple principe :

- Une solidarité intergénérationnelle entre actifs et retraités tout d’abord ;

- Une solidarité fondée sur des critères socio-professionnels ensuite, ce qui a structuré profondément l’organisation du système de retraite tel qu’on le connaît aujourd’hui, avec une multitude de régimes qui ont chacun leurs spécificités s’agissant de la gestion, des modes de calcul des pensions, etc.

- Un principe de contributivité enfin, ce qui signifie qu’un retraité reçoit une pension qui est calculée en fonction des revenus accumulés et donc des cotisations qu’il a versées tout au long de sa vie active. Cela n’exclut pas de prévoir des dispositifs de solidarité (donc des avantages de retraite non contributifs) notamment pour ceux qui ont connu des périodes d’interruption d’activité au cours de leur vie professionnelle (maladie, chômage…). Actuellement, la solidarité représente entre 20 et 25% des 320 milliards d’euros de dépenses annuelles du système de retraite. Elle est financée principalement par l’impôt.

La retraite par capitalisation, qui représente une part des dépenses de retraite beaucoup plus marginale[1], répond à des logiques différentes : les actifs épargnent en vue de leur propre retraite. Les dispositifs collectifs ou individuels d’épargne retraite par capitalisation sont ainsi financés à 100% par des versements provenant du bénéficiaire et/ou de son employeur (cotisations, versements volontaires, intéressement, participation etc.) qui font l’objet de placements financiers.

Les cotisations de retraite dans les principaux régimes

Les cotisations retraite se matérialisent par une partie des retenues sur les revenus bruts de l’assuré. Il existe actuellement des différences notables entre les principaux régimes de retraite qui rendent difficile une comparaison précise et pertinente selon les différentes catégories socio-professionnelles. On citera notamment :

Les cotisations retraite des salariés du secteur privé

Les salariés du privé (et leurs employeurs) cotisent obligatoirement à deux régimes de retraite distincts : les cotisations versées au régime général leur permettent de valider des trimestres de retraite et de déterminer une base de salaire brut prise en compte dans le calcul de la pension. Les cotisations versées au régime complémentaire AGIRC-ARRCO permettent, elles, d’acquérir des points de retraite.

Le taux de cotisation global est d’environ 28%. Il varie légèrement selon que la rémunération est inférieure (28,12%) ou supérieur (26,94%) au plafond annuel de sécurité sociale (PASS[2]). A noter qu’une partie de ces cotisations (2,3%) ne génère aucun droit propre.

Les cotisations retraite des non-salariés

Les non-salariés se distinguent par leur affiliation à différents régimes selon leur profession. Il existe essentiellement 3 catégories avec des taux et des plafonds très différents : les artisans-commerçants (RSI + RCI), les agriculteurs (MSA) et les professions libérales (CNAVPL).

Retraite des fonctionnaires : quelle cotisations ?

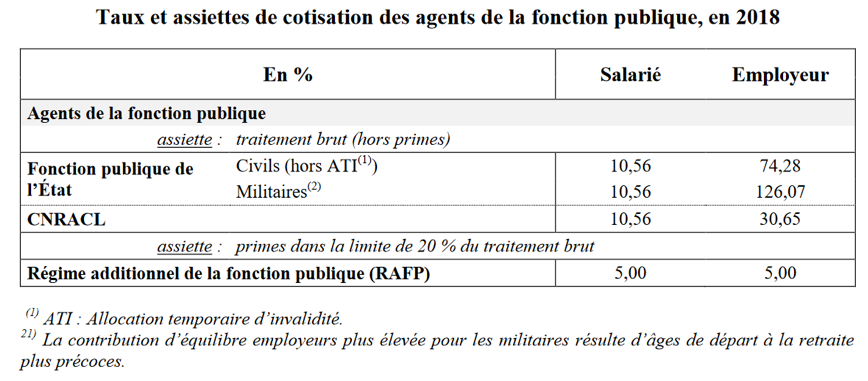

Les fonctionnaires ont un régime de retraite en annuités, pour lequel ils cotisent à sur leur traitement, hors primes. Une différence notable avec les régimes privés : il existe dans le régime des fonctionnaires un équivalent de la cotisation patronale mais celle-ci est beaucoup plus élevée. Cela est dû à la nécessité pour l’employeur public de compenser le déséquilibre démographique des régimes de la fonction publique liées notamment à des conditions de départ avantageuses.

Il existe également un régime additionnel de la fonction publique (RAFP), marginal, qui permet aux fonctionnaires de cotiser sur une partie de leurs primes.

Le principe des cotisations retraite dans le système universel

Le projet de réforme ambitionne de mettre en œuvre un système universel de retraite dans lequel « 1 euro cotisé donne les mêmes droits, quel que soit le statut ». Cela passe notamment par la convergence des taux de cotisations vers une cotisation globale de 28,12% qui s’appliquera à toute la rémunération jusqu’à 120.000€ (soit 3 fois le plafond annuel de la sécurité sociale), dont une partie est déplafonnée (2,81%) et prélevée dès le 1er euro.

Néanmoins, le rapport du Haut-commissariat à la réforme des retraites prend en compte certaines situations particulières qui nécessitent :

- De prévoir pour certains salariés une transition progressive vers la nouvelle structure de cotisations

Cela concerne notamment les salariés du secteur privé qui bénéficient, grâce à leur convention collective, de taux de cotisation supérieur au taux réglementaire AGIRC-ARRCO. Ils acquièrent en contrepartie plus de droits à retraite complémentaire. A l’inverse, les agents contractuels de la Fonction publique ont actuellement des taux de cotisation inférieurs au taux de 28,12% prévu dans le nouveau système.

Ces situations dérogatoires n’auront plus leur place dans un système universel. Néanmoins la convergence des taux, dans un sens comme dans l’autre, pourra se faire progressivement (maximum 15 ans).

- De prendre le temps de faire certaines réformes avant d’aligner les fonctionnaires

Comme évoqué plus haut, la retraite des fonctionnaires est calculée sur le traitement indiciaire hors primes. Les primes sont prises en compte, mais de manière plafonnée et peu rémunératrice par un régime de retraite spécifique par capitalisation : le RAFP. Dans le système universel, il est prévu de prendre en compte l’intégralité de la rémunération versée (y compris les primes).

Néanmoins, avant de pouvoir appliquer la nouvelle structure de cotisation aux fonctionnaires, il convient de prendre des mesures pour aligner le régime des primes de l’ensemble des fonctionnaires. En effet, le montant de primes versées diffère sensiblement selon la fonction publique de rattachement et la catégorie professionnelle : ainsi un enseignant perçoit un montant de primes beaucoup moins élevé qu’une aide-soignante.

Donc pour les fonctionnaires et les militaires, comme d’ailleurs pour les assurés relevant des différents régimes spéciaux (SNCF, RATP), une concertation spécifique doit être menée en parallèle au projet de réforme afin de définir le détail de cette transition (maximum 15 ans).

- De prendre le temps d’harmoniser le niveau de cotisation retraite pour les professions libérales

La retraite des professions libérales se caractérise par une multitude de régimes professionnels aux caractéristiques très différentes. Toujours dans un objectif de construire un système universel, il convient donc d’harmoniser la grande diversité de barèmes de cotisations.

Là encore, la convergence devra se faire progressivement (jusqu’à 20 ans) et selon des modalités adaptées à la situation de chaque population.

- De prévoir un barème de cotisation adapté pour les travailleurs indépendants

On constate qu’actuellement le taux de cotisation des travailleurs non-salarié est beaucoup moins élevé que celui des salariés ou des fonctionnaires. Cela est dû à deux raisons principales : historiquement, les indépendants n’ont pas souhaité cotiser à un taux élevé car ils bénéficiaient généralement d’un patrimoine (biens immobiliers, fonds de commerce) qui leur assurait un revenu complémentaire à la retraite. D’autre part, les indépendants ont comme particularité d’être « leur propre employeur », ainsi ils doivent supporter la charge totale de cotisations sociales…

Afin de retrouver une plus grande équité vis-à-vis des autres catégories de travailleurs « sans remettre en cause l’équilibre économique de leur activité », le Haut-commissariat préconise la mise en place d’un barème des cotisations dégressif : les travailleurs indépendants cotiseront comme les salariés et les fonctionnaires (28,12%) jusqu’au plafond de sécurité sociale (40.000€), puis à un taux réduit sur la part de rémunération supérieure à ce plafond (10,13%) jusqu’à 120.000€ (soit 3 fois le plafond annuel de la sécurité sociale).

Cadres/non cadres du privé : à qui profite le nouveau système de retraite ?

Rappel du contexte :

- mise en place d’un régime unique de retraite, par répartition et par points, avec une assiette de cotisation limitée à 120.000 € par an (contre 320.000€ actuellement à l’AGIRC-ARRCO).

- avec une répartition de la charge des cotisations uniforme, à 60% employeur et 40% salarié. Actuellement, la répartition n’est pas uniforme, elle varie selon le régime de retraite (55/45 au régime général, 60/40 au régime AGIRC-ARRCO).

- et un taux de cotisation uniforme de 28,12%. Actuellement il varie selon que la rémunération est inférieure (28,12%) ou supérieur (26,94%) à 1 PASS soit 40.000 euros par an.

Ces informations nous permettent de confirmer le caractère davantage redistributif qu’aura le nouveau système universel : en effet, il pénalisera les salariés ayant une rémunération supérieure à 1 PASS (qui cotiseront à un taux de cotisation plus élevé), et particulièrement ceux qui perçoivent une rémunération supérieure à 120.000€ (puisque le système ne les couvrira plus). Bien entendu, l’impact sur le niveau de retraite des assurés dépendra également du taux de rendement du régime[3], c’est-à-dire du niveau de retraite obtenue à partir des points acquis sur les cotisations versées.

Au global l’impact est double pour les salariés cadres

supérieurs : certes, ils cotiseront moins puisque sur une

assiette moins importante. Néanmoins, ils verront en parallèle leur taux de

remplacement à la retraite diminué significativement. Il sera donc

probablement nécessaire que les employeurs mettent en place des dispositifs de

retraite par capitalisation au sein de leurs entreprises pour que les salariés,

et particulièrement les cadres, puissent compléter leurs revenus de

pension.