Il est probable que son contenu ne soit plus à jour.

Partager la publication "L’indemnité de licenciement : comment la calculer ?"

L’indemnité de licenciement

Elle est versée lorsque l’employeur est à l’initiative de la rupture d’un contrat à durée indéterminée sauf faute grave ou faute lourde du salarié. Elle sera versée pour les autres types de licenciement (pour motif personnel, motif économique, pour inaptitude ou pour faute « simple ») et sera même doublée en cas de licenciement pour inaptitude professionnelle.

Elle est à payer dès lors que le salarié a 8 mois d’ancienneté à la date d’envoi de la notification du licenciement (sauf si licenciement pour inaptitude professionnelle).

L’ancienneté est évaluée en année et mois complets.

Comment calculer l’ancienneté ?

L’ancienneté, en pratique, se calcule d’après les dates d’entrée et de sortie du salarié, car le Code du travail ne donne pas de définition sur l’ancienneté professionnelle.

Il y a des périodes où le contrat est suspendu et que l’on pourra calculer afin de la déduire du calcul de l’ancienneté, comme la maladie (Cass. Soc, 5 octobre 2020). À moins que la convention collective précise la notion d’ancienneté et que les absences maladie soient considérées comme étant du travail effectif. On va donc se baser sur le travail effectif du salarié.

Exemple :

Un salarié entré le 3 février 2000, en arrêt de travail pour accident de travail d’origine professionnelle du 31 décembre 2019 au 31 janvier 2022 est licencié pour inaptitude d’origine professionnelle au 31 janvier 2022, avec 2 mois de préavis payés du 1er février 2022 au 31 mars 2022.

Alors, nous prenons en compte la période du 3 février 2000 au 30 décembre 2020 pour le calcul de l’ancienneté, s’il n’a pas d’autres absences suspensives du contrat et si la convention collective n’est pas plus favorable. Nous avons donc une ancienneté de 20 ans 10 mois et 28 jours + les deux mois de préavis, ce qui nous donne 21 ans et 28 jours.

Son calcul

La formule légale est la suivante :

|

Salaire moyen X* 1/4 jusqu’à 10 ans d’ancienneté et 1/3 à partir de 11 ans |

Le salaire à prendre en compte est le salaire moyen des trois derniers mois ou des douze derniers mois avant la notification du licenciement.

L’ancienneté est calculée à partir de la date de rupture effective du contrat de travail, c’est-à-dire à la fin du préavis, même si celui-ci n’est pas exécuté. En cas d’année incomplète, l’indemnité est calculée proportionnellement au nombre de mois complets.

Le salaire moyen retenu est celui le plus favorable pour le salarié.

Exemple :

Le salaire moyen est de 2 200 euros et le salarié est entré le 1er mars 2009 et est sorti le 30 novembre 2021.

Ancienneté : 12 ans et 9 mois = 12.75 ans (9 mois / 12 mois)

Indemnité : 10 * (2200/4) + 2.75 * (2200/3) = 5500 + 2016.67 = 7016.67 euros

Le salaire moyen

Comme indiqué précédemment, le salaire à prendre en compte est le salaire moyen des trois derniers mois ou des douze derniers mois avant la notification du licenciement.

Dans la détermination du salaire moyen on va retenir :

- Les éléments de rémunération sauf les remboursements de frais ;

- Les avantages en nature ;

- Les primes conventionnelles obligatoires ;

- Les primes annuelles proratisées si versées dans les 3 derniers mois ;

- Les primes exceptionnelles proratisées si versées dans les 3 derniers mois.

En cas d’absence durant la période de référence (maladie, maternité ou autre arrêt, chômage partiel…), il y a lieu de rétablir le salaire comme si le salarié avait été présent à ce moment-là.

Cela ne concerne pas les absences pour convenance personnelle, absences autorisées ou injustifiées, ni les congés sans solde.

Si le salarié est absent pour raison de santé au moment du départ, la période de référence à prendre en compte doit être celle qui précède le dernier jour de travail effectif.

Exemple :

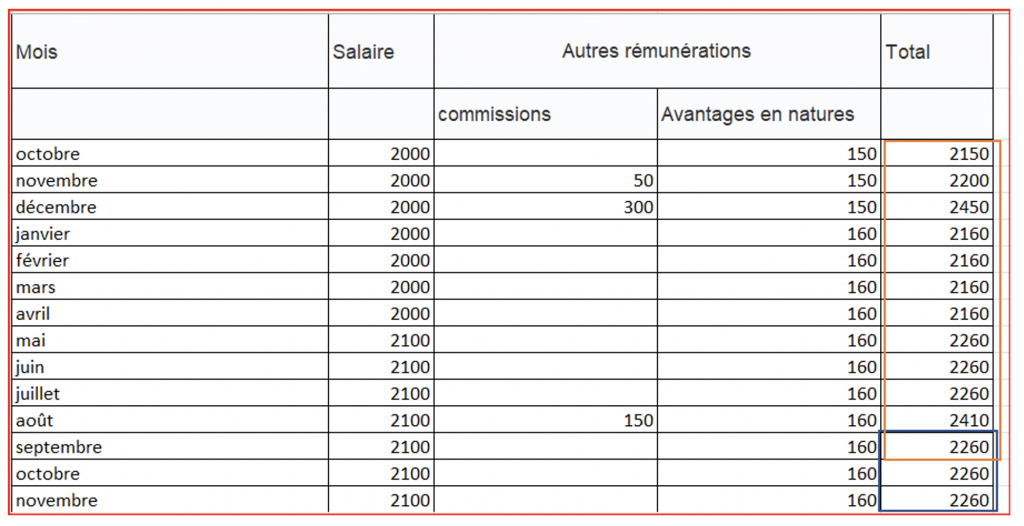

Pour un salarié entré le 1

La moyenne des 3 derniers mois est de (2260*3)/3 = 2260

La moyenne des 12 derniers mois avant la notification est de :

De novembre 2020 à octobre 2021 : (2150 + 2200 + 2450 + 2160 + 2160 + 2160 + 2160 + 2260 + 2260 + 2260 + 2410 + 2260) / 12 = 2240,83 €

La moyenne des 3 derniers mois est donc plus favorable.

L’indemnité sera donc de : (2260/4 * 10 ans) + (2260/3 * 2.75 ans) = 7721,67 €

Comparaison à opérer

L’indemnité conventionnelle peut être plus favorable, il convient toujours de faire un comparatif entre les deux et bien entendu d’attribuer l’indemnité la plus favorable au salarié.

Pour les salariés à temps partiel, il conviendra également de regarder s’il y a eu tout au long de la présence dans l’entreprise du salarié des périodes de travail à temps complet et alors de calculer son indemnité en tenant compte de ces variations de son temps de travail.

Une fois calculée, il faut savoir comment traiter l’indemnité de licenciement sur un bulletin de paie et donc comprendre son régime fiscal et social.

Votre formation sur ce thème

PAIE ET RUPTURE DU CONTRAT DE TRAVAIL

2 jours – En présentiel ou à distance

Le régime fiscal et social de l’indemnité de licenciement

Tout d’abord, c’est une indemnité qui est exonérée de cotisations sociales (sous une certaine limite) et sera exonérée d’impôt sur le revenu sous une autre limite. (CGI, art. 80 duodecies 1, 3º).

La limite de l’exonération des cotisations sociales est 2 fois la valeur annuelle du plafond de la sécurité sociale intitulé le « PASS », soit (41.136 euros x 2) 82.272 euros pour 2021. Dès lors que l’on dépasse 82 272 euros alors tout ce qui est excédentaire va être soumis aux cotisations sociales (donc salariales et patronales). (CSS, art. L. 136-2, 5o ; CSS, art. L. 242-1 ; L. no 2011-1906, 21 déc. 2011, art. 14)

La limite d’exonération fiscale de l’indemnité de licenciement, en dehors d’un plan de sauvegarde est :

a) Soit deux fois le montant de la rémunération annuelle brute perçue par le salarié au cours de l’année civile précédant la rupture de son contrat de travail, ou 50 % du montant de l’indemnité si ce seuil est supérieur, dans la limite de six fois le plafond mentionné à l’article L. 241-3 du code de la Sécurité sociale en vigueur à la date du versement des indemnités ;

b) Soit le montant de l’indemnité de licenciement prévue par la convention collective de branche, par l’accord professionnel ou interprofessionnel ou, à défaut, par la loi ».

Cependant, tout ce qui dépasse de l’indemnité légale de licenciement sera soumis à CSG-CRDS.

Exemple :

Un salarié non-cadre est licencié en 2021. Il négocie une indemnité de licenciement de 16 000 € (au lieu de 10 000 € prévus par la convention collective). Son salaire annuel 2020 est de 40 000 € brut.

La limite pour l’exonération de cotisations sera de 2 PASS (82 272 €) et comme 16 000 est bien inférieur à 82 272 €, alors, le salarié et l’employeur ne payeront aucune cotisation sociale.

Pour la limite fiscale, l’indemnité de 16 000 € n’excède pas 2 ans de salaire (40 000 x 2 = 80 000), elle est totalement exonérée d’impôts sur le revenu.

En revanche, elle est soumise à CSG, et CRDS à hauteur de 6 000 € (16 000 € – 10 000 €). Cette somme n’étant soumise ni à cotisations ni à impôt, la CSG n’est pas fiscalement déductible.

Attention, lorsque l’indemnité découle d’un PSE, il existe des règles particulières : Quel que soit son montant, l’indemnité de licenciement versée est totalement exonérée d’impôt.

Il existe également un régime social spécifique pour les parachutes dorés, ou les indemnités de licenciement d’un montant supérieur à 10 fois le plafond annuel de la Sécurité sociale (3 428*12*10 pour 2021 = 41 136*10 = 411 360). Elles seront considérées comme de la rémunération et seront soumises, dès le premier euro, aux cotisations et contributions sociales.

L’indemnité spéciale de licenciement

Elle est due seulement en cas d’inaptitude physique d’origine professionnelle consécutive à un accident du travail ou à une maladie professionnelle.

Elle est non soumise à cotisations et impôts.

La formule légale est la suivante :

|

Formule légale de licenciement * 2 |

Base : Moyenne des 3 derniers mois de salaire que le salarié aurait perçu s’il avait travaillé.

L’indemnité spéciale de licenciement a lieu d’être comparée à l’indemnité conventionnelle, mais attention l’indemnité conventionnelle pour sa part n’a pas à être doublée.

Exemple :

Un salarié licencié pour inaptitude professionnelle après 25 ans de service aura :

3 derniers mois de salaire qu’il aurait perçu s’il avait travaillé : 2500 €

L’indemnité sera de ((2500/4*10 ans) + (2500/3*15 ans)) * 2 = (6250 + 12500) * 2 = 18750 *2 = 37 500 €