Il est probable que son contenu ne soit plus à jour.

Partager la publication "Évolution de l’épargne retraite en France : état des lieux et perspectives"

Plusieurs explications peuvent être avancées : le système de retraite par répartition offre actuellement un taux de remplacement1 élevé. Par ailleurs, les français ont toujours préféré orienter leur épargne vers d’autres placements perçus comme plus « sûrs » ou plus flexibles (immobilier, assurance vie, livret A etc.).

Cet article a pour objectif de faire un point sur l’environnement de la retraite supplémentaire2 au regard des évolutions réglementaires récentes mais également des crises mondiales successives. Nous essaierons, après avoir identifié les « irritants » qui freinent leur développement, de voir dans quelle direction ces produits retraite pourraient évoluer afin de devenir plus attractifs.

1. Mise en œuvre de la loi PACTE : de premiers résultats encourageants sur le nouveau PER

De quoi parle-t-on ?

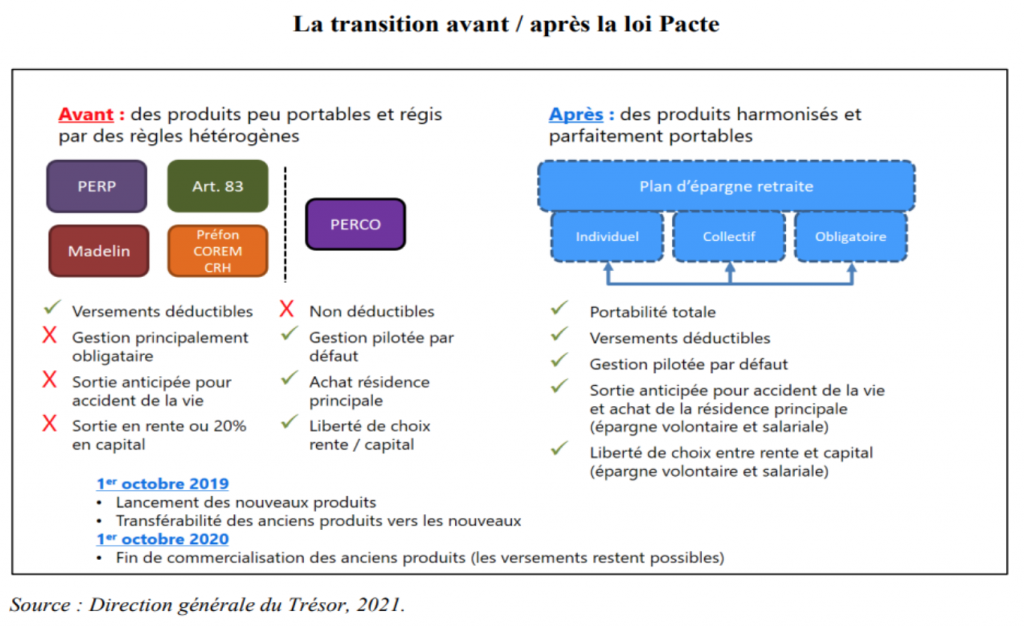

Le Gouvernement, à travers la loi PACTE3, a souhaité réformer « en profondeur » l’épargne de long terme en France pour accroître le financement des entreprises par les acteurs privés. Le paysage de la retraite supplémentaire était en effet, de l’avis de tous, particulièrement complexe :

- Des produits nombreux et régis par des règles distinctes ; Des produits cloisonnés, des droits acquis peu portables en cas de mobilité professionnelle ;

- Des modalités de sortie plutôt « rigides » et peu compréhensibles pour les épargnants.

Concrètement, la loi avait pour ambition « d’offrir aux épargnants des produits d’épargne portables, flexibles et plus performants4 ». Désormais, les anciens produits seront réunis dans un plan épargne retraite unique (PER) avec des règles harmonisées en matière de gestion financière, de disponibilité de l’épargne et d’information aux assurés. Objectifs :

- Améliorer l’attractivité de l’épargne retraite (portabilité, possibilité de sortie en capital)

- Stimuler la concurrence sur le marché (plafonnement des frais de transfert, ouverture à tous les acteurs du marché) ;

- Améliorer les perspectives de rendement et le financement de l’économie (gestion pilotée par défaut, ISR) ;

- Mieux protéger les ménages qui épargnent en vue de leur retraite.

Le schéma ci-dessous résume assez bien le changement de réglementation :

Un engouement pour le PER à confirmer

Même s’il est encore prématuré de faire un bilan sur la capacité du PER à drainer une épargne nouvelle, les premiers chiffres sont plutôt positifs. Le nombre de bénéficiaires d’un PER a plus que doublé en 9 mois, passant de 0,6 million au 1er janvier 2020 à 1,3 millions au 1er octobre 2020. Concernant les encours, ils sont passés de 5,9 milliards d’euros à 12 milliards d’euros sur la même période, dont 5,5 Md€ logés dans les PER-Individuels (ex-PERP ou Madelin), 5,6 Md€ dans les PER-Collectifs (ex-PERCO) et 0,9 Md€ dans les PER-entreprise (ex-article 83). Le nombre d’entreprises équipées d’un dispositif d’épargne retraite est par ailleurs en forte augmentation : 266 500 entreprises (+ 50 000 entreprises depuis fin 2018).

|

« LOI PACTE, ÉPARGNE ET RETRAITE » 1 jour – À distance ou en présentiel

|

Le baromètre 2021 sur « Les Français, l’épargne et la retraite »5 semble néanmoins indiqué que seuls 21% des Français ont déjà entendu parler des mesures prévues la loi PACTE. Une fois qu’ils ont pris connaissance des modalités du PER, les français disent le trouver plus simple et plus attractif. Toutefois sa souplesse et son intérêt dans le cadre d’une transmission font toujours débat.

De manière générale, les Français se montrent toujours inquiets pour leur retraite et affichent une volonté d’épargne en hausse. Raisons invoquées ? 74% des personnes interrogées s’interrogent sur la pérennité du système par répartition. 84% craignent de manquer de ressources financières à la retraite. Plus d’information, des règles claires et un meilleur rendement sont les trois priorités pour les Français en matière d’épargne salariale / retraite.

2. L’épargne retraite face à la crise

Crise financière de 2008 : la prise de conscience

Tous les lecteurs se rappellent les conséquences dévastatrices qu’avait eu la crise de 2008 sur les marchés financiers. Les fonds de pension avaient ainsi vu la valeur de leurs investissements reculer de 23 % en 2008, soit de quelque 5 400 milliards USD au total dans les pays de l’OCDE. Cette chute brutale a durablement entamé le crédit des régimes de pension privés.

Point positif, cette crise a permis une prise de conscience : il était impératif de modifier le fonctionnement de la capitalisation, avec une meilleure réglementation, une administration plus efficiente, une plus grande transparence sur les risques et avantages liés aux différentes options, ainsi qu’un basculement automatique vers des investissements moins risqués à mesure que l’on s’approche de l’âge de la retraite. Objectif ? limiter les risques de perdre les sommes accumulées, redonner confiance et développer les produits d’épargne en complément des régimes « publics ».

Crise « Covid » : un impact limité ?

La crise « Covid » a également provoqué une crise économique et une chute des cours des actions, mais n’a pas eu d’incidence majeure sur le marché des obligations (stabilité des taux d’intérêt). La capacité des fonds de pension à préserver le niveau des pensions versées aux retraités dépend donc de la composition de leur actif (part relative des actions et des obligations). Or, les français ont globalement une « aversion du risque » et privilégient des placements peu risqués (et donc peu rémunérateurs).

L’épargne retraite constitue un placement de long terme, ce qui signifie que les pertes éventuelles pourront tout à fait être résorbées d’ici à la liquidation des droits. Avec la gestion pilotée, qui sécurise progressivement les placements sur le plan d’épargne à mesure que l’on se rapproche de la retraite, les risques sont limités. Néanmoins cela demande de la pédagogie : il faut que l’épargnant comprenne que ses investissements peuvent perdre 5% ou 10% sur une année, mais que son horizon de placement est sur 5, 10 ou 20 ans… Celui qui se trouve en début de phase d’épargne, à 25 ans de la retraite, dispose donc d’autant d’années pour « se refaire ».

En tout état de cause, il faudra

attendre un retour à la « normale » pour connaître le réel impact de

la crise sur l’épargne retraite en France. D’autres produits, comme l’assurance

vie, sont eux particulièrement exposés au marché actions. Une chose est

certaine, « la croissance

économique, les taux d’intérêt et les rendements vont se maintenir à des

niveaux durablement faibles, exposant de nombreuses personnes au risque de ne

pas pouvoir épargner suffisamment pour leur retraite »6.

3. Un environnement propice au développement de l’épargne retraite en France

La baisse programmée du taux de remplacement à la retraite…

Dans le cadre de ses dernières projections7, le Conseil d’orientation des retraites (COR) a estimé que le taux de remplacement du système par répartition (à législation inchangée) allait diminuer significativement pour les générations futures : le taux de remplacement net moyen sur cycle de vie passerait de 73 % aujourd’hui à une valeur comprise entre 63 % et 53 % selon le scénario de croissance de la productivité du travail pour la génération 2000.

Résultat, une diminution programmée du niveau de vie relatif des retraités par rapport à l’ensemble de la population. De 102,9 % en 2018, il s’établirait en 2070 dans une fourchette comprise entre 83 % et 75% selon le scénario. Dès lors, comment les français vont-ils réagir ?

…laisse un espace pour le développement de l’épargne retraite

Comme évoqué précédemment, de plus en plus de français s’inquiètent (à raison) pour leur retraite. La capitalisation peut représenter une alternative à la baisse du taux de remplacement, elle présente de nombreux intérêts, en particulier en termes de rendement :

Selon une étude récente réalisée par Natixis8, si durant les années 50 à 70 le rendement de la retraite par répartition était supérieur à celui de la capitalisation, la situation est désormais inversée. De 1982 à aujourd’hui, le rendement réel de la répartition a été en moyenne de 1,8 % par an. Si la France s’était dotée de fonds de pension ayant investi 50 % en actions et 50 % en obligations, sur la même période, le rendement réel (corrigé de l’inflation) aurait été supérieur à…. 8 % !

Un frein possible cependant à son développement : les produits actuellement commercialisés en France privilégient une gestion pilotée avec sortie en rente viagère fixe et immédiate à la retraite9. Conséquences :

- Irréversibilité des rentes en cas de dépenses imprévues avant la retraite (sauf exceptions).

- Rendement dépendant de la longévité et de l’espérance de vie à la retraite.

- Pas de transmission possible aux descendants.

- Moins de liberté dans l’utilisation et le placement des sommes.

Pour y remédier, une piste pourrait être de faire évoluer le marché vers des produits plus flexibles dans le choix des placements et du déblocage après la vie active. Néanmoins, cela peut faire courir le risque d’une extinction du capital constituée avant le décès, alors même que les dépenses, notamment de santé, augmentent en « fin de vie ». La solution pourrait résulter dans la combinaison de ces éléments pour répondre aux différents besoins (davantage de libertés tout en sécurisant un complément de revenu jusqu’au décès). Au préalable, les efforts doivent être poursuivis en matière de pédagogie et d’attractivité des produits.

| Focus régime fiscal et social des cotisations retraite : les contributions de retraite obligatoire Agirc-Arrco sont intégralement déductibles des assiettes fiscale et sociale, tandis que les abondements au titre de l’épargne-retraite sont soumis à un régime spécifique moins avantageux (taxation à l’entrée et à la sortie). |

Entendons-nous bien. Un système de retraite ne peut reposer à 100% sur la capitalisation, ne serait-ce que parce qu’il est nécessaire d’assurer un « filet de sécurité » pour les plus démunis. Néanmoins il apparaît évident qu’il ne peut plus reposer uniquement sur de la répartition dans le contexte économique, social et démographique actuel. Ces différents systèmes doivent être considérés comme complémentaires car ils poursuivent un même objectif : préserver le niveau de vie à la retraite.

Références

- Pourcentage du dernier niveau de rémunération qui sera perçu au moment de la retraite

- Cette notion regroupe l’ensemble des régimes de retraite par capitalisation, obligatoires ou facultatifs, individuels ou collectifs, destinés à compléter la retraite par répartition.

- Loi n° 2019-486 du 22 mai 2019 relative à la croissance et la transformation des entreprises

- Étude d’impact de l’ordonnance n° 2019-766 du 24 juillet 2019 portant réforme de l’épargne retraite prise sur le fondement de l’article 71 de la loi du 22 mai 2019.

- Des Français toujours inquiets face à la retraite et qui affichent une volonté d’épargne en hausse | Ipsos

- La crise du COVID-19 intensifie la pression sur les systèmes de pension privés et publics – OCDE (oecd.org)

- Synthese_rapport_2020.pdf (cor-retraites.fr)

- Natixis Research – France : Quelle serait la situation des retraités s’ils avaient eu des fonds de pension depuis le début des années 1980 ?

- La loi PACTE (cf. infra) offre désormais plus de flexibilité quant au mode de sortie des produits complémentaires d’épargne retraite, la sortie en rente obligatoire étant limitée aux versements obligatoires. Néanmoins le choix reste fait au moment de la liquidation retraite et il est irrémédiable.