Il est probable que son contenu ne soit plus à jour.

Définition et signification du BFR

Définition « classique »

On définit généralement le besoin en fonds de roulement comme le besoin à financer issu du cycle d’exploitation.

Il se calcule selon la formule suivante : BFR = Actif circulant – Passif circulant

L’actif circulant s’entend ici hors disponibilités, idem pour le passif circulant (exclusion des soldes débiteurs de banque).

Voilà les explications que l’on rencontre fréquemment sur cet indicateur. C’est évidemment un peu léger pour se faire une réelle idée de sa signification.

Signification du BFR

Pour mieux comprendre, mieux vaut se concentrer sur la partie essentielle du BFR, le BFRE (besoin en fonds de roulement d’exploitation). L’autre partie du BFR est le BFRHE (besoin en fonds de roulement hors exploitation).

BFRE simplifié = Créances clients + Stocks – Dettes fournisseurs

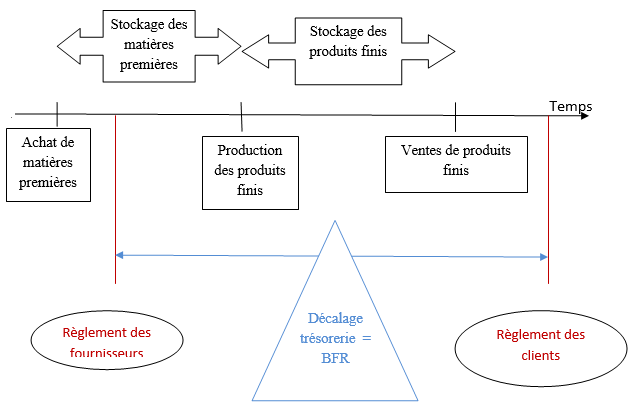

Avec cette formule, on perçoit que le BFR traite de l’activité habituelle de l’entreprise. Dans le cadre d’une entreprise industrielle, le cycle d’exploitation suit généralement les étapes suivantes :

- Achat de matières premières (un délai de paiement est généralement obtenu : la dette fournisseur)

- Stockage des matières premières

- Fabrication des produits finis

- Stockage des produits finis

- Vente des produits finis (un délai de paiement est généralement octroyé : la créance client).

On repère dans ces étapes, les différents éléments de la formule du BFRE simplifié (dettes fournisseurs, stocks et créances clients).

On perçoit également à travers ce cycle, le décalage dans le temps pour une même commande entre :

- la sortie de trésorerie pour l’achat des matières premières

- l’entrée de trésorerie relative à la vente des produits finis.

Pour la plupart des entreprises industrielles, en effet, il est nécessaire « d’avancer de la trésorerie » notamment pour les matières premières, avant, plus tard, d’encaisser le produit de la vente. C’est cet écart que l’on appelle le besoin en fond de roulement (BFR).

Le schéma ci-dessous reprend ce raisonnement :

Le BFR peut ainsi également être défini comme la trésorerie d’avance qu’il est nécessaire d’avoir pour « tenir » entre les décaissements (paiements des fournisseurs) et les encaissements (règlements des clients).

Le but ainsi pour une entreprise est de maîtriser, voire de réduire le montant de ce BFR afin d’avoir le moins besoin possible de trésorerie pour financer ce décalage issu du cycle d’exploitation.

Le schéma exposé ci-dessus est volontairement simplifié. En réalité, d’autres composantes interviennent dans le calcul du BFR comme les créances et les dettes fiscales et sociales (pour le paiement des salaires et des cotisations notamment).

Calcul du BFR

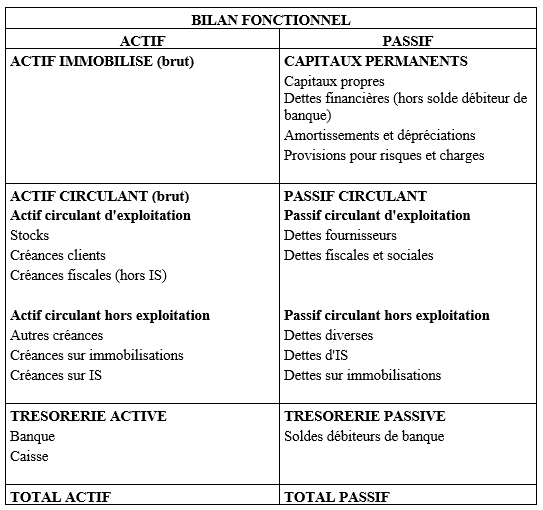

Le calcul du BFR est précisé par le plan comptable général (PCG). Il est en principe réalisé à partir du bilan fonctionnel.

Comme nous l’avons évoqué au paragraphe précédant, le BFR s’obtient par la différence entre les actifs circulants et les passifs circulants. Il peut être décomposé en 2 parties :

- le BFRE = Actif circulant d’exploitation – Passif circulant d’exploitation

- le BFRHE = Actif circulant hors exploitation – Passif circulant hors exploitation.

Analyse et évolution du BFR

BFR et chiffre d’affaires

Le niveau du BFR dépend de plusieurs facteurs. Il évolue principalement en fonction du montant du chiffre d’affaires HT. Le montant des créances clients et des dettes fournisseurs (principales composantes du BFRE) dépendent en effet surtout du montant du chiffre d’affaires.

Le BFR est par ailleurs, régulièrement exprimé en nombre de jours de CAHT, selon le calcul suivant :

(BFR/CA HT) x 365 jours = BFR en jours de chiffre d’affaires

Compte tenu de l’hypothèse de proportionnalité entre BFR et CAHT, ce ratio doit en principe être relativement stable.

BFR et trésorerie

Une hausse du chiffre d’affaires se traduit généralement par une hausse d’ampleur comparable du niveau du BFR. Cette situation crée d’ailleurs un vrai problème pour la croissance des entreprises. En cas d’augmentation des commandes, une entreprise devra en effet probablement réinvestir en immobilisations mais également faire face à une hausse des besoins en liquidités liés à l’augmentation du BFR.

Une forte croissance nécessite souvent de trouver de nouvelles sources de financement (emprunt, augmentation de capital etc.). Une augmentation des commandes, commence d’abord par poser un problème de trésorerie pour financer l’achat des matières premières.

La situation dans la grande distribution

Néanmoins, tous les secteurs ne subissent pas le décalage de trésorerie issu du BFR. Dans la grande distribution notamment, il s’agit à l’inverse d’un BFR négatif ou plutôt d’un excédent de fonds de roulement (EFR). La situation de ces entreprises est avantageuse sur ce sujet.

En général :

- elles encaissent immédiatement les ventes réalisées (paiement immédiat en caisse, peu de créances clients),

- elles payent leurs fournisseurs avec un délai de paiement relativement élevé (sous respect des délais maximum légaux)

- elles optimisent la gestion de leurs stocks.

Les GMS (grandes et moyennes surfaces) encaissent avant de décaisser. Elles disposent ainsi d’un décalage de trésorerie favorable représentant une véritable source de financement. Dans l’industrie, à l’inverse, il faut financer ce décalage.

Les ratios du BFR

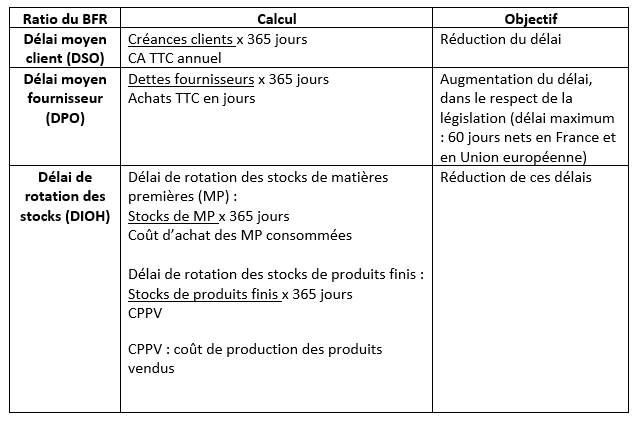

Si le BFR varie en fonction du chiffre d’affaires, son niveau dépend également de l’efficacité de l’entreprise dans la gestion de son cycle d’exploitation. Les délais de rotation doivent notamment être surveillés de près, à savoir :

- Le délai moyen de règlement des clients (ou DSO : days sales outstanding)

- Le délai moyen de règlement des fournisseurs (ou DPO : days payble outstanding)

- Le délai moyen de rotation des stocks de matières premières et produits finis (ou DIOH : days of inventory on hand ) : il s’agit de la durée moyenne de conservation des stocks dans l’entreprise.

Ces indicateurs peuvent être calculés directement à partir du bilan.

Ces indicateurs sont relativement stables dans le temps. Ces ratios nécessitent un suivi périodique (souvent mensuel) car toute variation anormale d’un de ces indicateurs affectera directement le niveau de la trésorerie de l’entreprise.